Forex

185+ FX spotových párov a 140 forwardov.

Počiatočná marža a udržiavacia marža sú navrhnuté tak, aby vás chránili pred nepriaznivými trhovými podmienkami tým, že vytvárajú rezervu medzi obchodnou kapacitou a úrovňou uzatváracích marží.

Ak sa chcete dozvedieť viac o počiatočnej a udržiavacej marži, kliknite tu.

Požiadavky na maržu sa menia podľa menového páru a závisia aj od expozície v menovom páre. Požiadavky na maržu môžu podliehať povinným regulačným minimám a môžu sa meniť podľa podkladovej likvidity a volatility menového páru. Preto hlavné menové páry s veľkou likviditou vo väčšine prípadov vyžadujú nižšiu požiadavka na maržu.

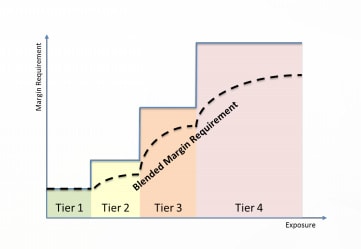

Spoločnosť Saxo ponúka metodológiu stupňovanej marže ako mechanizmus zvládnutia politických a hospodárskych udalostí, ktoré môžu na trhoch viesť k volatilite a rýchlym zmenám. So stupňovanou maržou sa priemerná požiadavka na maržu (zmiešaná požiadavka na maržu) s úrovňou expozície zvyšuje. Platí aj opak: so znižujúcou úrovňou expozície sa znižuje aj požiadavka na maržu. Tento koncept je ilustrovaný nižšie:

Rôzne úrovne expozície (alebo stupňovania) sú v USA definované ako absolútne čísla v amerických dolároch (USD) vo všetkých menových pároch. Každý menový pár má špecifickú požiadavku na maržu pre každý stupeň.

Požiadavky na maržu sa môžu zmeniť bez predchádzajúceho upozornenia. Spoločnosť Saxo si vyhradzuje právo zvýšiť požiadavku na maržu pre veľké pozície vrátane klientskych portfólií, ktoré sa považujú za vysoko rizikové.

V predvolenom nastavení sa budú uplatňovať retailové maržové sadzby. Ako klient podliehajúci regulácii ESMA (Európsky orgán pre cenné papiere a trhy) môžete požiadať o preradenie na profesionála a využiť tak nižšie požiadavky na maržu. Informácie o výhodách profesionálnych účtov a o tom, ako splniť požiadavky, nájdete tu.

Prehľad informácií o marži pre profesionálov nájdete tu.

Počiatočná marža a udržiavacia marža sú navrhnuté tak, aby vás chránili pred nepriaznivými trhovými podmienkami tým, že vytvárajú rezervu medzi obchodnou kapacitou a úrovňou uzatvárania marží.

Ak sa chcete dozvedieť viac o počiatočnej a udržiavacej marži, kliknite sem.

Požiadavka na maržu pre forexové opcie sa počíta podľa menového páru (čím sa zabezpečuje súlad s konceptom odstupňovaných marží podľa Forex spotových párov a forwardov) a podľa dátumu splatnosti. V každom menovom páre existuje horné obmedzenie požiadavky na maržu, čo predstavuje najvyššiu možnú expozíciu vo všetkých forexových opciách a forexových spotových a forwardových pozíciách, vynásobené požiadavkou na prevažujúcu spotovú maržu. Tento výpočet tiež zohľadňuje možný vzájomný netting medzi forexovými opciami a forexovými spotovými a forwardovými pozíciami.

Pri stratégiách s obmedzeným rizikom, napr. short call spread, sa požiadavka na maržu na portfólio Forex opcií počíta ako maximálna budúca strata.

Pri stratégiách s neobmedzeným rizikom, napr. short naked opcie, sa požiadavka na maržu vypočíta ako nominálna suma vynásobená požiadavkou na prevažujúcu spotovú maržu.

Odstupňované sadzby marží sa uplatňujú pri výpočte marže Forex opcií, keď je požiadavka na maržu klienta riadená požiadavkou na prevažujúcu Forex spotovú maržu, a nie maximálnou budúcou stratou. Úrovne prevládajúcej Forex spotovej marže sú odstupňované na základe nominálnych súm v USD; čím vyššia je nominálna hodnota, tým vyššia môže byť maržová sadzba. Odstupňovaná požiadavka na maržu sa vypočíta podľa menového páru. Pri výpočte marže forexových opcií je požiadavka na prevažujúcu spotovú maržu v každom menovom páre odstupňovaná alebo zmiešaná maržová sadzba stanovená na základe najvyššej možnej expozície v rámci forexových opcií a forexových spotových a forwardových pozícií.

Predávate call spread v hodnote 10 miliónov USDCAD pri striku 1,41 a 1,42.

Aktuálna spotová sadzba je 1,40.

Požiadavka na maržu bude maximálna budúca strata 71 429 USD (10 miliónov x (1,42 − 1,41) = 100 000 CAD/USD po 1,40).

Predávate put opciu v hodnote 10 miliónov USDCAD. Máte neobmedzené riziko poklesu. Požiadavka na maržu sa teda vypočíta ako nominálna suma vynásobená požiadavkou na prevažujúcu spotovú maržu.

Sadzba prevažujúcej spotovej marže je určená najvyššou možnou expozíciou, ktorá je 10 miliónov USD.

Prevažujúcu spotovú sadzbu preto predstavuje zmiešaná maržová sadzba vo výške 2,2 % ((1 % x 3 milióny USD + 2 % x 2 milióny USD + 3 % x 5 miliónov USD)/10 miliónov).

Požiadavka na maržu je tak 220 000 USD (2,2 % x 10 miliónov USD).

Počiatočná marža a udržiavacia marža sú navrhnuté tak, aby vás chránili pred nepriaznivými trhovými podmienkami tým, že vytvárajú rezervu medzi obchodnou kapacitou a úrovňou uzatvárania marží.

Ak sa chcete dozvedieť viac o počiatočnej a udržiavacej marži, kliknite sem.

Počiatočná marža a udržiavacia marža sú určené na ochranu pred nepriaznivými trhovými podmienkami vytvorením rezervy medzi vašou obchodnou kapacitou a úrovňou núteného uzatvorenia pozície.

Počiatočná a udržiavacia marža CFD na jednu akciu je založená na ratingu akcie. Spoločnosť Saxo definuje 6 rôznych akciových ratingov. Tento rating je odvodený od trhovej kapitalizácie, likvidity a volatility podkladového aktíva.

| Hodnotenie spoločnosti Saxo | Počiatočná marža | Udržiavacia marža |

|---|---|---|

| 1 | 20% | 10% |

| 2 | 20% | 15% |

| 3 | 25% | 20% |

| 4 | 35% | 30% |

| 5 | 55% | 50% |

| 6 | 110% | 100% |

Ak chcete zistiť rating a hodnotu kolaterálu, vyhľadajte konkrétny inštrument v náhľade našej platformy a otvorte si prehľad produktu. Vyberte tlačidlo Info (i) vpravo hore a potom prejdite na kartu Inštrument.

Počiatočná marža a udržiavacia marža sú navrhnuté tak, aby vás chránili pred nepriaznivými trhovými podmienkami tým, že vytvárajú rezervu medzi obchodnou kapacitou a úrovňou uzatvárania marží.

CFD na indexy s počiatočnou maržou 5 % možno obchodovať s pákovým efektom 20 : 1.

| Indexový fond | Počiatočná marža | Udržiavacia marža | |

|---|---|---|---|

| US 30 Wall Street | 5 % | 2,5 % | |

| US 500 | 5 % | 2,5 % | |

| US Tech 100 NAS | 5 % | 2,5 % |

| Denmark 25 | 10 % | 5 % | |

| EU Stocks 50 | 5 % | 2.5 % | |

| France 40 | 5 % | 2.5 % | |

| Germany 40 | 5 % | 2.5 % | |

| Germany Mid-Cap 50 | 10 % | 5 % | |

| Germany Tech 30 | 10 % | 5 % | |

| Netherlands 25 | 10 % | 5 % | |

| Norway 25 | 10 % | 5 % | |

| Spain 35 | 10 % | 5 % | |

| Sweden 30 | 10 % | 5 % | |

| Switzerland 20 | 10 % | 5 % |

| Australia 200 | 5 % | 2,5 % | |

| Hong Kong | 10 % | 5 % |

| Indexový fond | Počiatočná marža | Udržiavacia marža | |

|---|---|---|---|

| China 50 | 10 % | 5 % | |

| UK 100 | 5 % | 2,5 % | |

| UK Mid 250 | 10 % | 5 % | |

| Singapore | 10 % | 5 % | |

| Taiwan | 10 % | 5 % | |

| US2000 | 10 % | 5 % | |

| Japan 225 | 5 % | 4,5 % | |

Počiatočná marža a udržiavacia marža sú navrhnuté tak, aby vás chránili pred nepriaznivými trhovými podmienkami tým, že vytvárajú rezervu medzi obchodnou kapacitou a úrovňou uzatvárania marží.

Forexové CFD s počiatočnou maržou 3,33 % možno obchodovať s pákovým efektom 30 : 1.

| Názov inštrumentu | Symbol | Počiatočná marža | Udržiavacia marža |

|---|---|---|---|

| MENY | |||

| Euro/americký dolár | EURUSDEC | 3,33 % | 1,66 % |

| Euro/japonský jen | EURJPYRY | 3,33 % | 1,66 % |

| Euro/švajčiarsky frank | EURCHFRF | 3,33 % | 1,66 % |

| Euro/britská libra | EURGBPRP | 3,33 % | 1,66 % |

| Britská libra/americký dolár | GBPUSDBP | 3,33 % | 1,66 % |

| Austrálsky dolár/americký dolár | AUDUSDAD | 3,33 % | 1,66 % |

| Index USD | USDINDEX | 20 % | 10 % |

Počiatočná marža a udržiavacia marža sú navrhnuté tak, aby vás chránili pred nepriaznivými trhovými podmienkami tým, že vytvárajú rezervu medzi obchodnou kapacitou a úrovňou uzatvárania marží.

CFD na komodity s počiatočnou maržou 10 % možno obchodovať s pákovým efektom 10 : 1.

| Názov inštrumentu | Symbol | Počiatočná marža | Udržiavacia marža |

|---|---|---|---|

KOVY | |||

| Zlato | GOLD | 5 % | 2,5 % |

| Striebro | SILVER | 10 % | 5 % |

| Platina | PLATINUM | 10 % | 5 % |

| Paládium | PALLADIUM | 10 % | 5 % |

| US Copper | COPPERUS | 10 % | 5 % |

ENERGIE | |||

| US Crude | OILUS | 10 % | 5 % |

| UK Crude | OILUK | 10 % | 5 % |

| Heating Oil | HEATINGOIL | 10 % | 5 % |

| Gasoline US | GASOLINEUS | 10 % | 5 % |

| Gas Oil | GASOILUK | 10 % | 5 % |

| US Natural Gas | NATGAS | 10 % | 5 % |

| Emisie CO2 | EMISSIONS | 10 % | 5 % |

POĽNOHOSPODÁRSTVO | |||

| Kukurica | CORN | 10 % | 5 % |

| Pšenica | WHEAT | 10 % | 5 % |

| Sójové bôby | SOYBEANS | 10 % | 5 % |

MÄKKÉ KOMODITY | |||

| NY Sugar No. 11 | SUGARNY | 10 % | 5 % |

| NY Coffee | COFFEE | 10 % | 5 % |

| NY Cocoa | COCOA | 10 % | 5 % |

MÄSÁ | |||

| Živý dobytok | LIVECATTLE | 10 % | 5 % |

Počiatočná marža a udržiavacia marža sú navrhnuté tak, aby vás chránili pred nepriaznivými trhovými podmienkami tým, že vytvárajú rezervu medzi obchodnou kapacitou a úrovňou uzatvárania marží.

CFD na dlhopisy s počiatočnou maržou 10 % možno obchodovať s pákovým efektom 10 : 1.

| Počiatočná marža | Udržiavacia marža | Produkt/Inštrument |

|---|---|---|

| 20 % | 10 % | German Government 5 year Bobl German Government 2 year Schatz |

| 20 % | 10 % | German Government 10 year Bund |

| 20 % | 10 % | French Government 10 year OAT |

| 20 % | 10 % | Italian Government 10 year BTP |

V predvolenom nastavení sa budú uplatňovať retailové maržové sadzby. Ako klient podliehajúci regulácii ESMA (Európsky orgán pre cenné papiere a trhy) môžete požiadať o preradenie na profesionála a využiť tak nižšie požiadavky na maržu. Informácie o výhodách profesionálnych účtov a o tom, ako splniť požiadavky, nájdete tu.

Prehľad informácií o marži pre profesionálov nájdete tu.

Počiatočná marža a udržiavacia marža sú navrhnuté tak, aby vás chránili pred nepriaznivými trhovými podmienkami tým, že vytvárajú rezervu medzi obchodnou kapacitou a úrovňou uzatvárania marží.

Ak sa chcete dozvedieť viac o počiatočnej a udržiavacej marži, kliknite sem.

Saxo Bank ponúka dva maržové profily klientov v súvislosti s obchodovaním so zaknihovanými opciami1:

Štandardným nastavením pre každého klienta je základný profil, a preto nemôže predávať (vypisovať) zaknihované opcie. Vypisovanie opcií si vyžaduje, aby klient splnil tieto podmienky, na základe čoho mu bude aktivovaný pokročilý profil.

| Stratégia | Počiatočná a udržiavacia marža |

|---|---|

Long straddle | Žiadna |

| Naked calls mimo peňazí | Opcie na akcieCall cena + Maximum ((X % * Podkladová cena) – Čiastka mimo peňazí, (Y % * Podkladová cena)) Čiastka mimo peňazí sa v prípade call opcie rovná: Maximum (0, Opčná cena Strike – Podkladová cena) Príklad:short 1 DTE jan14 12,50 Call pri 0,08 Podkladová cena 12.30

|

| Vypísanie nekryté put opcie | Opcie na akciePut cena + Maximum ((X % * Podkladová cena) –Čiastka mimo peňazí, (Y % * Cena Strike)) Príklad: short 1 DTE jan14 12 Put pri 0,06 Podkladová cena 12.30

|

| Bull Call Spread | Maximum ((cena Strike opcie Long Call – cena Strike opcie Short Call), 0) Príklad: Long DTE Jan14 12,5 Call pri 0,10 a short DTE Jan14 13,5 Call pri 0,02

|

Bull Put Spread | (cena Strike opcie Short Put – cena Strike opcie Long Put) – (cena opcie Short Put – cena opcie Long Put) Príklad: Short DTE Jan14 12 Put pri 0,08 a long DTE Jan14 11 Put pri 0,02

|

Short straddle | Ak Počiatočná marža pre Short Put > Počiatočný Short Call, potom |

Na vyváženie vysokého rizika expozície môžete krátke opčné pozície amerického typu kombinovať s dlhými alebo krycími opčnými pozíciami v podkladovom produkte. Tak je možné maržové poplatky znížiť, či dokonca odpustiť. Zníženie marže poskytneme pri nasledujúcich kombináciách pozícií:

Short Call pozíciu môžete kompenzovať dlhou v podkladovej akcii.

Spreadová pozícia umožňuje pri pozícii rovnakého typu a pri rovnakom podkladovom produkte, aby dlhá pozícia opcie kryla krátku pozíciu opcie. Ak je dlhá opcia hlbšie v peniazoch (ITM) v porovnaní s krátkou opciou (debetný spread), použije sa hodnota dlhej opcie na krytie hodnoty krátkej bez požadovania dodatočnej marže.

Ak je kratšia noha hlbšie v peniazoch (ITM) v porovnaní s dlhou nohou (kreditný spread), na krytie sa použije celá hodnota dlhej opcie plus ďalšia marža rovnajúca sa rozdielu v striku.

Poznámka: Pri obchode zo spreadovej pozície odporúčame najprv zatvoriť short leg a potom long leg, aby sa predišlo vysokému maržovému poplatku z nekrytej krátkej pozície opcie. Keďže však rezerva marže spreadu nemusí postačovať na pokrytie sumy v hotovosti požadovanej na spätné odkúpenie krátkej pozície opcie, klient by sa mohol ocitnúť v situácii, kedy by nemohol pokračovať bez doplnenia ďalších finančných prostriedkov.

Pravidlo short straddle/strangle sa líši od pravidiel pre Covered a Spread, keďže legy pre short straddle sa navzájom nekryjú. Short straddle/strangle v sebe spája short call a short put. Keďže expozície pre short call a short put sú na trhu nasmerované opačným smerom, vyžaduje sa dodatočná marža pre leg s najväčším maržovým poplatkom.

Keď sa priradí call leg konkrétnej strangle pozície, klient musí dodať podkladovú akciu. Platí to aj opačne, keď je priradený put leg, klient musí prevziať dodanú podkladovú akciu. Dlhú akciu je možné kombinovať so zvyšným call legom pre pôvodný strangle, takže vznikne krytý nákup.

Pre určité inštrumenty vrátane akciových opcií vyžadujeme maržový poplatok na pokrytie potenciálnych strát spojených s držaním pozície v danom inštrumente. S opciami na akcie sa zaobchádza ako s opciami s plnou prémiou.

Pri získaní dlhej opčnej pozície s plnou prémiou sa suma prémie odpočíta z hotovostného zostatku klienta. Hodnota z otvorenej dlhej opčnej pozície nebude k dispozícii na obchodovanie s maržami inak, ako je uvedené v systémoch znižovania marží.

V nasledujúcom príklade si klient kúpi jednu opciu spoločnosti Apple Inc. DEC 2013 530 Call po 25 USD (Akcia spoločnosti Apple Inc. sa obchoduje za 529,85 USD. Jedna opcia sa rovná 100 akciám, provízia za predaj/nákup je 6,00 USD na lot a poplatok za výmenu meny je 0,30 USD.Pri hotovostnom zostatku 10 000,00 USD bude súhrn účtu zobrazovať:

Sumár hotovosti a účtu | ||

|---|---|---|

Hodnota pozície | 1 * 25 * 100 akcií = | 2 500,00 USD |

Nerealizovaný zisk/strata | – | |

Náklady uzavretia | –1* (6 USD + 0,30 USD) = | – 6,30 USD |

Nerealizovaná hodnota pozícií | 2 493,70 USD | |

Hotovostný zostatok | 10 000,00 USD | |

Nezaúčtované transakcie | – (2 500 USD + 6,30 USD) = | – 2 506,30 USD |

Hodnota účtu | 9 987,40 USD | |

Nie je k dispozícií ako maržový kolaterál | – 1 * 25 * 100 akcií = | – 2 500,00 USD |

Použité pre požiadavky na maržu | – | |

K dispozícií na obchodovanie na maržu | 7 487,40 USD | |

V prípade opcie s plnou prémiou sa transakcie, ktoré nie sú zaúčtované, pri spracovaní cez noc pripočítajú k hotovostnému zostatku klienta. Nasledujúci deň, keď sa trh opcií posunie na 41 USD (spot za 556,50), sumár účtu uvádza:

Sumár hotovosti a účtu | ||

|---|---|---|

Hodnota pozície | – 1 * 41 * 100 akcií = | 4 100,00 USD |

Nerealizovaný zisk/strata | – | |

Náklady uzavretia | – 1*(6 USD + 0,30 USD) = | –6,30 USD |

Nerealizovaná hodnota pozícií | 4 093,70 USD | |

Hotovostný zostatok | 7 493,70 USD | |

Nezaúčtované transakcie | – | |

Hodnota účtu | 11 587,40 USD | |

Nie je k dispozícií ako maržový kolaterál | – 1 * 41 * 100 akcií = | –4 100,00 USD |

Použité pre požiadavky na maržu | – | |

K dispozícií na obchodovanie na maržu | 7 487,40 USD | |

Hodnota pozície: Zvýšenie z dôvodu vyššej ceny opcie.

Nerealizovaná hodnota pozícií: Zvýšenie z dôvodu vyššej ceny opcie.

Hotovostný zostatok: Zníženie o cenu opcie. Hodnota „Nezaúčtované transakcie“ je teraz nula.

Hodnota účtu: Zvýšenie z dôvodu vyššej ceny opcie.

Nie je k dispozícií ako maržový kolaterál: Zvýšenie z dôvodu novej hodnoty pozície.

Majiteľ krátkej opčnej pozície je vystavený možnosti, že táto pozícia môže byť priradená na dodanie podkladového výnosu, keď iný účastník trhu, ktorý má dlhú pozíciu, uplatní svoje opčné právo. Keď sa trh posunie proti krátkej opčnej pozícii, straty na nej môžu byť značné. Budeme preto účtovať prémiovú maržu, aby sme zabezpečili, že bude k dispozícii dostatočná hodnota účtu na uzatvorenie krátkej pozície, a dodatočnú maržu na pokrytie posunov podkladovej hodnoty do druhého dňa. Maržové poplatky sa monitorujú v reálnom čase s ohľadom na zmeny v trhových hodnotách a pokyn Stop Out sa môže aktivovať, keď celkový maržový poplatok pre všetky maržové pozície prekročí profil pre maržový call klienta.

Všeobecný vzorec pre maržový poplatok krátkej pozície je:

Prémiová marža zaisťuje, že krátka opčná pozícia môže byť uzavretá za súčasné trhové ceny a rovná sa aktuálnej cene za nákup, za ktorú možno opciu získať počas obchodných hodín. Dodatočná marža slúži na pokrytie zmien v cene podkladovej hodnoty do druhého dňa, keď opčnú pozíciu nie je možné uzavrieť pre obmedzené obchodné hodiny.

Opcie na akcie

Pre opcie na akcie sa dodatočná marža rovná percentuálnemu podielu podkladovej referenčnej hodnoty mínus zľava na sumu, v ktorej je opcia mimo peňazí OTM.

Percentuálne hodnoty marže stanovuje Saxo Bank a môžu sa zmeniť. Skutočné hodnoty sa môžu líšiť podľa opčného kontraktu a dajú sa nastaviť v profiloch marže. Klienti môžu vidieť príslušné hodnoty v podmienkach obchodovanie daného kontraktu.

Čiastka mimo peňazí OTM sa v prípade kúpnej opcie rovná:

Čiastka mimo peňazí OTM sa v prípade predajnej opcie rovná:

Na získanie príslušnej sumy meny je potrebné vynásobiť získané hodnoty obchodnou jednotkou (100 akcií).

Predpokladajme, že FORM uplatňuje na akcie Apple maržu X vo výške 15 % a maržu Y vo výške 10 %.

Klient predá Apple DEC 2013 535 Call pri 1,90 USD (akcie Apple za 523,74). Hodnota opcie je 100 akcií. Suma OTM je 11,26 akciových bodov (535 – 523,74), výsledkom čoho je dodatočná marža 67,30 akciových bodov (6 730 USD). V súhrne účtu sa prémiová marža berie z hodnoty pozície:

| Sumár hotovosti a účtu | ||

|---|---|---|

Hodnota pozície | – 1 * 1,90 * 100 akcií = | – 190,00 USD |

Nerealizovaný zisk/strata | – | |

Náklady uzavretia | – (6 + 0,30 USD) = | – 6,30 USD |

Nerealizovaná hodnota pozícií | – 196,30 | |

Hotovostný zostatok | 10 000,00 USD | |

Nezaúčtované transakcie | 190 USD – (6 USD + 0,30 USD) = | 183,70 USD |

Hodnota účtu | 9 987,40 USD | |

Nie je k dispozícií ako maržový kolaterál | – | |

Použité pre požiadavky na maržu | – 100 akcií *( (0,15 * 523,74) – 11,26) | – 6 730,00 USD |

K dispozícií na obchodovanie na maržu | 3 257,40 USD | |

Predajca opcie (vypisovateľ) je povinný podkladový nástroj predať (v prípade call) kupujúcemu opcie alebo kúpiť (v prípade put) od držiteľa opcie na žiadosť kupujúceho.

Krátka pozícia opcie môže viesť k značným stratám ak sa trh posunie proti tejto pozícii. Saxo účtuje príplatok s cieľom zabezpečiť, aby účet klienta mal dostatočné finančné prostriedky na uzavretie krátkej pozície opcie a dodatočnú maržu na pokrytie akýchkoľvek zmien ceny podkladového nástroja do druhého dňa.

Všeobecný vzorec pre maržový poplatok krátkej opcie je: Marža krátkej opcie = Maržová prémia + Dodatočná marža.

Požiadavka na maržu sa sleduje v reálnom čase. V prípade, že straty klienta prekračujú využitie marže, môže dôjsť k automatickému uzavretiu podľa marže, čo znamená, že Saxo okamžite ukončí, zruší a zatvorí všetky otvorené pozície alebo ich časti.

Obchodovanie s maržou je spojené s vysokou mierou rizika, výsledkom ktorej môžu vzniknúť značné straty, ktoré môžu prekročiť hotovostný a/alebo schválený kolaterál na účte klienta.

Obchodovanie s maržou nie je vhodné pre každého. Uistite sa, že v plnej miere rozumiete súvisiacim rizikám, a v prípade potreby vyhľadajte nezávislé poradenstvo.

Saxo Bank umožňuje, aby sa určité percento investície niektorých akcií a ETFs použilo ako zabezpečenie pri obchodovaní s maržou. Hodnota kolaterálu akciových alebo ETF pozícií závisí od ratingu jednotlivých akcií alebo ETF - pozri konverznú tabuľku nižšie.

| Rating | 1 | 2 | 3 | 4 | 5 | 6 |

|---|---|---|---|---|---|---|

| Hodnota kolaterálu pozície | 75% | 50% | 50% | 25% | 0% | 0% |

Príklad: 75 % hodnoty akciovej alebo ETF pozície s ratingom 1 možno použiť ako kolaterál (namiesto hotovosti) na obchodovanie s maržovými produktmi, ako sú Forex, CFD, termínové kontrakty a opcie. Upozorňujeme, že Saxo Bank si vyhradzuje právo znížiť alebo zrušiť používanie investície do akcií alebo ETF ako kolaterálu v prípade veľkých objemov pozícií alebo akciových portfólií, ktoré sa považujú za veľmi rizikové.

Ak chcete zistiť rating a hodnotu kolaterálu, vyhľadajte konkrétny inštrument v náhľade našej platformy a otvorte si prehľad produktu. Vyberte tlačidlo Info (i) vpravo hore a potom prejdite na kartu Inštrument.

Saxo Bank umožňuje, aby sa určité percento investícií do určitých dlhopisov použilo ako kolaterál pri maržovom obchodovaní.

Hodnota kolaterálu dlhopisovej pozície závisí od ratingu konkrétneho dlhopisu, ako je vysvetlené nižšie:

| Definícia ratingov* | Percento kolaterálu |

|---|---|

| Najvyšší rating (AAA) | 95 % |

| Veľmi vysoký rating (AA) | 90 % |

| Vysoký rating (A) | 80 % |

Príklad: 80 % trhovej hodnoty dlhopisovej pozície s ratingom A sa môže použiť ako kolaterál (namiesto hotovosti) na obchodovanie s maržovými produktmi, ako sú Forex, CFD alebo futures a opcie.

Upozorňujeme, že Saxo Bank si vyhradzuje právo znížiť alebo odstrániť použitie dlhopisových pozícií ako kolaterálu.

Ak potrebujete vedieť viac alebo chcete požiadať o hodnotenie pre konkrétnu alebo potenciálnu pozíciu dlhopisu a použiť ju ako kolaterál, pošlite e-mail na adresu fixedincome@saxobank.com alebo kontaktujte svojho Relationship manažéra.

Sadzby kolaterálu sa líšia podľa inštrumentu a závisia od trhovej hodnoty daných inštrumentov. Kategórie kolaterálu môžu podliehať maximám stanoveným regulačnými predpismi a môžu sa meniť v závislosti od základnej likvidity a volatility inštrumentu. Z tohto dôvodu najlikvidnejšie inštrumenty vo väčšine prípadov poskytujú vyššie miery zabezpečenia.

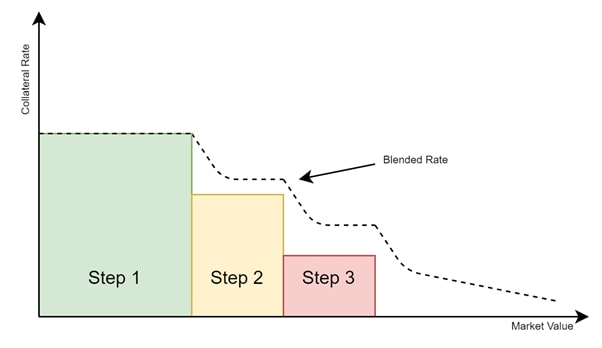

Saxo ponúka metodiku odstupňovaného zaistenia ako mechanizmus na riadenie rizika "gapu" a likvidity. Pri viacstupňovom kolateráli sa priemerná sadzba kolaterálu ("Blended collateral rate") znižuje s trhovou hodnotou inštrument. Platí to aj naopak; s klesajúcou trhovou hodnotou inštrumentu sa priemerná miera zabezpečenia zvyšuje. Tento koncept je znázornený nižšie:

Rôzne úrovne expozície (alebo úrovní) sú definované ako absolútny počet amerických dolárov (USD) naprieč všetkými menovými pármi. Každý menový pár má špecifickú požiadavku na maržu v každej úrovni.

Upozorňujeme, že miera kolaterálu môže byť zmenená bez predchádzajúceho upozornenia.

Saxo si vyhradzuje právo znížiť mieru kolaterálu pre veľké pozície, vrátane klientskych portfólií považovaných za vysoko rizikové.

Je postavená na sadzbách kolaterálu, kde je všetkým akciám priradená požadovaná marža (pre CFD a opcie) a aj hodnota kolaterálu.

Ak sú akcie použité ako kolaterál rovnaké ako podkladové aktívum v pozícií s pákovým efektom, odpočíta sa dodatočná zrážka. Dodatočná "Koncentračná zrážka" sa bude rovnať maržovej požiadavke pozície s pákovým efektom.

Hodnota kolaterálu podkladového aktíva akcie sa bude rovnať hodnote kolaterálu akcie mínus maržová požiadavka pozície s pákovým efektom.

Využitie marže sa tak stane citlivejšie na cenové výkyvy podkladového aktíva. Koncentračná zrážka sa zaviedla s cieľom zohľadniť rizikovejšiu pozíciu, vyplývajúcu z expozície koncentrovanej okolo jedného podkladové aktíva, ktorá nie je diverzifikovaná.

Príklad

Klient s paušálnou maržou chce kúpiť CFD určitej spoločnosti v hodnote 25.000 USD, avšak už má akcie tejto spoločnosti v hodnote 10.000 USD. Keďže podkladové aktívum pozície CFD je rovnaké ako akcie, odpočíta sa koncentračná zrážka. Ak majú akcie spoločnosti rating 1, výpočet využitia marže bude nasledovný:

| Portfólio, CFD a akcie v rovnakom podkladovom aktíve | Hodnota (USD) |

| CFD | 25,000 |

| Akcie | 10,000 |

| Požiadavka na maržu, 10% | 2,500 |

| Zníženie hodnoty kolaterálu, 25 % z hodnoty akcií v společnosti | 2,500 |

| Koncentračná zrážka = požiadavka na maržu pre CFD | 2,500 |

| Hodnota kolaterálu z akcií po zrážkach | 5,000 |

| Využitie marže = požiadavka na maržu/ hodnota kolaterálu akcie | 50% |

Ak by sa podkladové aktívum akcie pozície CFD líšilo od akcie klienta, potom by sa uplatnilo využitie marže vo výške 33 %.