Droga przed BYD: Czy chiński gigant pojazdów elektrycznych utrzyma tempo na szybkim pasie?

Jacob Falkencrone

Dyrektor ds. strategii inwestycyjnych

Kluczowe punkty:

- BYD dynamicznie się rozwija, wykorzystując swoją dominację na rynku chińskim, aby rzucić wyzwanie Tesli i tradycyjnym producentom samochodów.

- Pomimo solidnych wyników, akcje BYD pozostają w historycznie stabilnym przedziale wyceny i są znacznie tańsze niż akcje Tesli, które są wyceniane wysoko ze względu na potencjał przychodów związany z AI i oprogramowaniem.

- Do kluczowych zagrożeń należą bariery handlowe, wojny cenowe oraz słabe postrzeganie marki.

W 2025 roku globalny rynek pojazdów elektrycznych szybko się rozwija, a rosnąca konkurencja i zaostrzone przepisy rządowe zmieniają jego krajobraz. W miarę jak producenci samochodów walczą o dominację, chiński gigant BYD umacnia swoją pozycję jako kluczowy gracz, rzucając wyzwanie zarówno tradycyjnym markom, jak i Tesli dzięki przystępnym cenom, innowacjom i strategicznej ekspansji.

Jednak czy BYD zdoła utrzymać swoją przewagę? Co ważniejsze, czy potrafi przekształcić wzrost udziału w rynku w długoterminową rentowność? Inwestorzy muszą ocenić, czy strategia BYD, oparta na agresywnej polityce cenowej i powszechnego przyjęcia, wytrzyma rosnącą presję geopolityczną, nasilającą się konkurencję oraz konieczność utrzymania zysków.

Pozycja rynkowa BYD: Rosnąca potęga

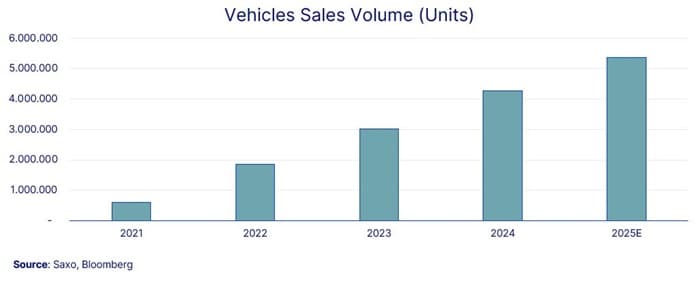

BYD umocnił swoją dominację na rynku pojazdów elektrycznych, przewyższając Teslę pod względem całkowitej sprzedaży nowych pojazdów energetycznych (NEV). W 2024 roku BYD dostarczył 4,27 miliona pojazdów NEV, co stanowi wzrost o 41% rok do roku, znacznie przewyższając 1,84 miliona pojazdów BEV sprzedanych przez Teslę. Dzięki temu BYD zajmuje ósme miejsce wśród największych producentów samochodów na świecie pod względem całkowitej sprzedaży.

Dominacja BYD jest szczególnie widoczna w Chinach, gdzie pozostaje największym producentem pojazdów elektrycznych, odpowiadając za 50% sprzedaży wszystkich pojazdów zelektryfikowanych. Kluczową przewagą BYD jest pionowo zintegrowany łańcuch dostaw, obejmujący produkcję własnych baterii, półprzewodników i elektrycznych układów napędowych, co pozwala obniżyć koszty i zwiększyć marże. W przeciwieństwie do Tesli, która polega na zewnętrznych dostawcach kluczowych komponentów, własna produkcja BYD zapewnia elastyczność cenową i szybką skalowalność.

Firma przyspieszyła również swoją globalną ekspansję, notując wzrost eksportu o 83% rok do roku na początku 2025. Jej obecność rośnie w Azji Południowo-Wschodniej, Ameryce Łacińskiej i na Bliskim Wschodzie, choć bariery handlowe w Europie, takie jak 17% cło UE na chińskie pojazdy elektryczne, stanowią wyzwanie.

Wyniki i wycena rynkowa

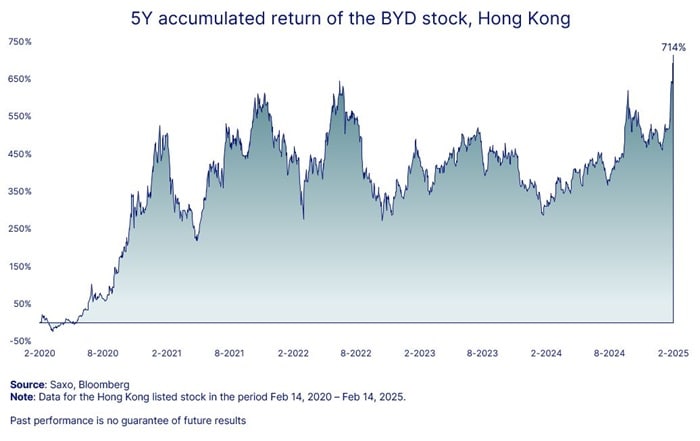

Akcje BYD przyniosły imponujący zwrot w wysokości 714% w ciągu ostatnich pięciu lat, z 36% wzrostem w 2025 roku, co odzwierciedla silne zaufanie inwestorów. Z kapitalizacją rynkową przekraczającą 132 miliardy USD, BYD jest obecnie warta więcej niż Ford, GM i Stellantis razem wzięte.

BYD pozostaje znacznie tańszy niż Tesla. Akcje spółki są notowane przy wskaźniku forward P/E na poziomie około 20-krotności zysków, co jest zbliżone do jej dwuletniej średniej, podczas gdy Tesla notuje imponujący wskaźnik prawie 120-krotności. Ta wyraźna różnica wynika z postrzegania obu firm przez inwestorów – Tesla jest widziana jako firma technologiczna i oparta na sztucznej inteligencji, z przyszłymi przychodami związanymi z autonomiczną jazdą, mobilnością opartą na AI i subskrypcjami oprogramowania. Z kolei BYD jest postrzegany jako efektywny kosztowo gigant produkcyjny, skupiający się na przystępnych cenach i skali produkcji.

W porównaniu do chińskich konkurentów z branży pojazdów elektrycznych, BYD jest notowany z umiarkowaną premią, co odzwierciedla jego dominację na rynku i przywództwo kosztowe, ale pozostaje w historycznie stabilnym przedziale wyceny. W przeciwieństwie do innych chińskich firm EV, które spalają gotówkę w wojnach cenowych, pionowa integracja BYD i kontrola kosztów pomagają utrzymać rentowność, czyniąc ją bardziej niezawodnym długoterminowym zakładem. Kluczowym pytaniem jest, czy BYD będzie w stanie kontynuować skalowanie przy jednoczesnej poprawie marż, czy też będzie musiał opracować strumienie przychodów oparte na oprogramowaniu, aby odblokować wyższą wycenę.

Kluczowe obszary wzrostu i tematy inwestycyjne

Ekspansja poza Chiny

BYD intensywnie zwiększa swoją międzynarodową obecność, notując wzrost eksportu o 83% rok do roku. Firma zdobyła znaczną popularność w Azji Południowo-Wschodniej, Ameryce Łacińskiej i na Bliskim Wschodzie. Jednak ekspansja w Europie napotyka wyzwania z powodu rosnących barier handlowych, w tym 17% cła UE na chińskie pojazdy elektryczne.

Agresywna strategia cenowa

Niskokosztowe podejście BYD rewolucjonizuje branżę. Modele takie jak hatchback Seagull za 10 000 USD i SUV Atto 3 za 21 600 USD podcinają konkurencję, zmuszając rywali do wojny cenowej. Choć strategia ta doprowadziła do ogromnego wzrostu sprzedaży, wywiera również presję na zyski.

Inteligentna technologia jazdy i integracja AI

BYD wprowadza zaawansowane systemy wspomagania kierowcy jako standard, oferując system "God's Eye" – obejmujący jazdę bez użycia rąk, automatyczne hamowanie i pomoc w parkowaniu – w większości modeli. W przeciwieństwie do Tesli, która zarabia na oprogramowaniu Full Self-Driving (FSD) poprzez subskrypcję (99 USD/miesiąc) lub przedpłatę (8 000 USD), BYD zdecydował się pokryć koszty, aby przyspieszyć przyjęcie na rynku.

Podczas gdy Tesla generuje przychody dzięki oprogramowaniu FSD, BYD priorytetowo traktuje ekspansję rynkową, oferując funkcje wspomagające kierowcę bez dodatkowych opłat. To posunięcie wzmacnia przewagę konkurencyjną firmy, ale stanowi również strategiczną inwestycję, która może wpłynąć na krótkoterminową rentowność.

Obecnie FSD Tesli pozostaje bardziej zaawansowany, zdolny do obsługi szerszego zakresu zadań związanych z prowadzeniem pojazdu. Jednak BYD szybko rozwija swój system, a integracja DeepSeek AI ma poprawić percepcję pojazdu, nawigację i możliwości automatyzacji, zwiększając konkurencję na rynku.

Możliwości i wyzwania

Połączenie skali, przystępności cenowej i innowacyjności BYD otwiera przed firmą duże możliwości rozwoju, ale jednocześnie stawia ją przed rosnącymi wyzwaniami w miarę globalnej ekspansji.

Możliwości

- Międzynarodowa ekspansja: Silny wzrost na rynkach wschodzących.

- Inteligentna jazda w przystępnej cenie: Oferowanie systemu God's Eye jako standardowej funkcji zwiększa dostępność i zakłóca tradycyjne modele cenowe.

- Wiodąca pozycja na rynku akumulatorów: Technologia Blade Battery firmy BYD zwiększa bezpieczeństwo i trwałość, zapewniając przewagę konkurencyjną.

- Potencjał monetyzacji oprogramowania i sztucznej inteligencji: Przyszłe możliwości w zakresie mobilności opartej na sztucznej inteligencji i subskrypcji oprogramowania w miarę ewolucji rynku.

- Wejście na rynek premium: Dzięki modelom takim jak SUV Yangwang U8 i luksusowa linia Denza, BYD wchodzi na wyższy segment rynku, aby konkurować z Teslą i europejskimi producentami samochodów.

Wyzwania

- Presja na rentowność: Podejście BYD oparte na wolumenie ogranicza rentowność, a zysk operacyjny jest niższy niż Tesli i GM, choć wyższy niż większości chińskich producentów pojazdów elektrycznych.

- Bariery handlowe i ryzyko geopolityczne: Cła w Europie i polityka handlowa USA mogą spowolnić globalną ekspansję.

- Nasilająca się konkurencja: Wraz z intensywnym rozwojem NIO, XPeng, Volkswagena i Hyundaia, BYD musi wprowadzać innowacje, aby utrzymać pozycję lidera.

- Postrzeganie marki premium: Pomimo wzrostu, BYD nadal spotyka się ze sceptycyzmem w segmentach high-end, w których dominują Tesla i europejskie marki.

Wnioski dla inwestorów: Czy BYD jest długoterminowym zwycięzcą?

BYD stał się globalnym liderem w dziedzinie pojazdów elektrycznych, łącząc przewagę kosztową, skalę produkcji i integrację pionową, aby zdominować branżę. Jej strategia cenowa i dynamiczna ekspansja doprowadziły do znacznego wzrostu sprzedaży, ale teraz firma musi udowodnić, że potrafi utrzymać wysoką rentowność i globalną konkurencyjność.

Z prognozowaną sprzedażą na poziomie 5-6 milionów pojazdów elektrycznych w 2025 roku, ambicje BYD są wyraźnie określone. Jeśli skutecznie stawi czoła wyzwaniom handlowym i konkurencji cenowej, może umocnić swoją pozycję jako wiodący producent pojazdów elektrycznych na świecie. Jednak ostatecznym sprawdzianem będzie, czy uda jej się przekształcić z lidera pod względem wolumenu w gracza o wysokiej rentowności, generującego długoterminową wartość dla akcjonariuszy.