Акции

23,000+ акций на 50+ глобальных биржах.

Начальная и вариационная маржа нужны для защиты вас от неблагоприятных рыночных условий посредством создания буфера между вашими торговыми возможностями и уровнем маржи при принудительном закрытии позиций.

Чтобы узнать больше о начальной и вариационной марже, нажмите здесь.

Для профессиональных клиентов действуют более низкие ставки маржи. Пожалуйста, войдите в систему и проверьте платформу для получения более подробной информации.

Маржинальные требования отличаются в зависимости от валютной пары и зависят от уровня риска в валютной паре. Маржинальные требования могут иметь регулятивно обозначенный минимум и могут меняться в зависимости от базовой ликвидности и волатильности валютной пары. По этой причине по наиболее ликвидным валютным парам (основным валютным парам) в большинстве случаев требуется меньшее маржинальное обеспечение.

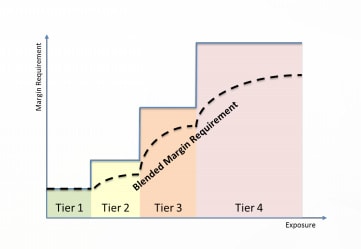

Saxo Bank предлагает многоуровневый способ расчета маржи для контроля политических и экономических событий, которые могут привести к росту волатильности на рынке и резким сменам тренда. Многоуровневая маржа действует так, что усредненные маржинальные требования (смешанные маржинальные требования) увеличиваются вместе с уровнем риска. Также верно и обратное: с понижением уровня риска снижаются и требования к марже. Данный принцип проиллюстрирован ниже:

Разные уровни риска определяются в виде абсолютного количества долларов США (USD) по всем валютным парам. Каждая валютная пара имеет определенные маржинальные требования на каждом уровне.

Пожалуйста, учтите, что маржинальные требования могут быть изменены без предварительного уведомления. Saxo Bank оставляет за собой право повышать маржинальные требования по позициям большого объема, включая клиентские портфели с подозрением на очень высокий риск.

По умолчанию применяются маржинальные ставки для розничных клиентов. Будучи клиентом, чья деятельность регулируется ESMA (Европейское управление по надзору за рынком ценных бумаг), вы можете выбрать категорию “elective professional”, чтобы воспользоваться преимуществами более низких маржинальных требований. Чтобы узнать больше о преимуществах профессиональных счетов и о том, как перейти в эту категорию, нажмите здесь.

Начальная и вариационная маржа нужны для защиты вас от неблагоприятных рыночных условий посредством создания буфера между вашими торговыми возможностями и уровнем маржи при принудительном закрытии позиций.

Чтобы узнать больше о начальной и вариационной марже, нажмите здесь.

Маржинальные требования по Форекс-опционам рассчитываются на валютную пару в соответствии с концепцией многоуровневой маржи в соответствии с Форекс-спот и форвардами на день погашения. В каждой валютной паре имеется предельный уровень маржинальных требований, равный максимальному риску потенциальных убытков по Форекс-опционам и Форекс-позициям на спот и по форвардам, помноженному на действующие маржинальные требования на рынке спот. В этом расчете также учитывается потенциальный клиринг между Форекс-опционами и спотовыми / форвардными позициями на Форекс.

При использовании стратегий с ограниченным риском, например короткого колл-спреда, маржинальные требования к портфелю Форекс-опционов рассчитываются исходя из максимально возможного будущего убытка.

При использовании стратегий с неограниченным риском, например непокрытых коротких опционов, маржинальные требования рассчитываются как номинальная сумма, помноженная на действующие маржинальные требования на рынке спот.

Многоуровневые маржинальные ставки применимы к расчету маржи Форекс-опционов в случае, если маржинальные требования клиента обусловлены действующими маржинальными требованиями на Форекс-спот, а не максимальным будущим убытком. Действующие уровни маржинальных ставок для спот-рынка Форекс основаны на номиналах сумм в USD. Чем выше сумма номинала, тем потенциально выше маржинальная ставка. Многоуровневые маржинальные требования рассчитываются для каждой валютной пары. В расчетах маржи по форекс-опционам действующие требования к марже на спот по каждой валютной паре представляют собой многоуровневую, или смешанную, маржинальную ставку, определяемую на основе максимального риска потенциальных убытков по форекс-опционам и форекс-позициям на споте и по форвардам.

Вы продаете колл-спред на 10 млн USDCAD со страйками 1,41 и 1,42.

Текущая спот-ставка составляет 1,40.

Маржинальные требования будут равны максимальному будущему убытку 71 429 USD (10 млн х (1,42 – 1,41) = 100 000 CAD/USD при 1,40).

Вы продаете пут-опцион USDCAD на 10 млн. В случае снижения ваши риски неограниченны. Поэтому маржинальные требования рассчитываются как номинальная сумма, помноженная на действующие маржинальные требования на споте.

Текущая ставка спот-маржи определяется наибольшим потенциальным риском, который составляет 10 млн USD.

Таким образом, преобладающей маржинальной спот-ставкой будет смешаная маржинальная ставка 2,2 % ((1 % х 3 млн USD + 2 % х 2 млн USD + 3 % х 5 млн USD) / 10 млн).

Таким образом, маржинальное требование составляет 220 000 USD (2,2 % x 10 млн USD).

Начальная и вариационная маржа нужны для защиты вас от неблагоприятных рыночных условий посредством создания буфера между вашими торговыми возможностями и уровнем маржи при принудительном закрытии позиций.

Чтобы узнать больше о начальной и вариационной марже, нажмите здесь.

Маржинальные требования различаются у разных инструментов и зависят от уровня риска для каждого такого инструмента. Маржинальные требования могут иметь регулятивно обозначенный минимум и могут меняться в зависимости от базовой ликвидности и волатильности соответствующего инструмента. По этой причине для наиболее ликвидных инструментов в большинстве случаев требуется меньшее маржинальное обеспечение.

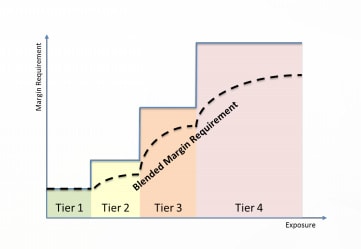

Saxo Bank предлагает многоуровневый способ расчета маржи для контроля политических и экономических событий, которые могут привести к росту волатильности на рынке и резким сменам тренда. Многоуровневая маржа действует так, что усредненные маржинальные требования (Смешанные Маржинальные Требования) увеличиваются вместе с уровнем риска. Также верно и обратное: с понижением уровня риска снижаются и требования к марже. Данный принцип проиллюстрирован ниже:

Разные уровни риска определяются в виде абсолютного количества долларов США (USD) по всем инструментам. Каждый инструмент имеет определенные маржинальные требования на каждом уровне.

Пожалуйста, учтите, что маржинальные требования могут быть изменены без предварительного уведомления. Saxo Bank оставляет за собой право повышать маржинальные требования по позициям большого объема, включая клиентские портфолио с подозрением на очень высокий риск.

Начальная и поддерживающая маржа для CFD на отдельные акции основаны на рейтинге акций. Saxo определяет 6 различных рейтингов акций. Этот рейтинг определяется на основе рыночной капитализации, ликвидности и волатильности базового актива.

Ниже приведены ставки маржи, применяемые к более низким уровням экспозиции:

| Рейтинг Saxo | Первоначальная маржа | Поддерживающая маржа |

|---|---|---|

| 1 | 6.00% | 5% |

| 2 | 12.50% | 10% |

| 3 | 17.50% | 15% |

| 4 | 30.00% | 25% |

| 5 | 50.00% | 45% |

| 6 | 110.00% | 100% |

Для профессиональных клиентов действуют более низкие ставки маржи. Пожалуйста, войдите в систему и проверьте платформу для получения более подробной информации.

Подробнее о начальной и поддерживающей марже здесь читайте.

| Index Tracker | Начальная маржа | Вариационная маржа | |

|---|---|---|---|

| US 30 Wall Street | 1,50 % | 1,00 % | |

| US 500 | 1,50 % | 1,00 % | |

| US Tech 100 NAS | 1,50 % | 1,00 % |

| Denmark 25 | 4,00 % | 3,50 % | |

| EU Stocks 50 | 1,50 % | 1,00 % | |

| France 40 | 4,00 % | 3,50 % | |

| Germany 40 | 1,50 % | 1,00 % | |

| Germany Mid-Cap 50 | 4,00 % | 3,50 % | |

| Germany Tech 30 | 4,00 % | 3,50 % | |

| Netherlands 25 | 4,00 % | 3,50 % | |

| Norway 25 | 5,00 % | 4,50 % | |

| Spain 35 | 4,00 % | 3,50 % | |

| Sweden 30 | 4,00 % | 3,50 % | |

| Switzerland 20 | 4,00 % | 3,50 % |

| Australia 200 | 1,50 % | 1,00 % | |

| Japan 225 | 1,50 % | 1,00 % | |

| Hong Kong | 5,00 % | 4,50 % |

| Index Tracker | Начальная маржа | Вариационная маржа | |

|---|---|---|---|

| China 50 | 10,00 % | 9,00 % | |

| UK 100 | 3,00 % | 2,50 % | |

| UK Mid 250 | 6,00 % | 5,00 % | |

| Singapore | 10,00 % | 9,00 % | |

| Taiwan | 10,00 % | 9,00 % | |

| US2000 | 5,00 % | 4,50 % | |

Чтобы узнать больше о начальной и вариационной марже, нажмите здесь.

| Название инструмента | Символ | Начальная маржа | Вариационная маржа |

|---|---|---|---|

| ВАЛЮТЫ | |||

| Евро/Доллар США | EURUSDEC | 2,00 % | 1,50 % |

| Евро/Японская иена | EURJPYRY | 4,00 % | 3,50 % |

| Евро/Швейцарский франк | EURCHFRF | 4,00 % | 3,50 % |

| Евро/Британский фунт | EURGBPRP | 5,00 % | 4,50 % |

| Британский фунт/Доллар США | GBPUSDBP | 5,00 % | 4,50 % |

| Австралийский доллар/Доллар США | AUDUSDAD | 4,00 % | 3,50 % |

| Индекс на доллар США | USDINDEX | 1,50 % | 1,00 % |

Чтобы узнать больше о начальной и вариационной марже, нажмите здесь.

| Название инструмента | Символ | Начальная маржа | Вариационная маржа |

|---|---|---|---|

МЕТАЛЛЫ | |||

| Золото | GOLD | 4,00 % | 3,50 % |

| Серебро | SILVER | 5,00 % | 4,50 % |

| Платина | PLATINUM | 8,00 % | 7,50 % |

| Палладий | PALLADIUM | 8,00 % | 7,50 % |

| Медь (США) | COPPERUS | 4,00 % | 3,50 % |

ЭНЕРГОНОСИТЕЛИ | |||

| Сырая нефть (США) | OILUS | 5,00 % | 4,50 % |

| Сырая нефть (Великобритания) | OILUK | 5,00 % | 4,50 % |

| Печное топливо | HEATINGOIL | 5,00 % | 4,50 % |

| Бензин (США) | GASOLINEUS | 5,00 % | 4,50 % |

| Газойль | GASOILUK | 5,00 % | 4,50 % |

| Природный газ (США) | NATGAS | 10,00 % | 9,00 % |

| Эмиссии CO2 | EMISSIONS | 10,00 % | 9,00 % |

СЕЛЬСКОЕ ХОЗЯЙСТВО | |||

| Кукуруза | CORN | 5,00 % | 4,50 % |

| Пшеница | WHEAT | 5,00 % | 4,50 % |

| Соевые бобы | SOYBEANS | 5,00 % | 4,50 % |

ПРОДОВОЛЬСТВЕННЫЕ ТОВАРЫ | |||

| Сахар № 11 (Нью-Йорк) | SUGARNY | 8,00 % | 7,50 % |

| Кофе (Нью-Йорк) | COFFEE | 8,00 % | 7,50 % |

| Какао (Нью-Йорк) | COCOA | 8,00 % | 7,50 % |

МЯСО | |||

| Живой скот | LIVECATTLE | 5,00 % | 4,50 % |

Чтобы узнать больше о начальной и вариационной марже, нажмите здесь.

| Название инструмента | Начальная маржа | Вариационная маржа |

|---|---|---|

| Немецкая 5-ти летняя гособлигация Bobl | 1,50 % | 1,00 % |

| Немецкая 5-ти летняя гособлигация Schatz | 1,50 % | 1,00 % |

| Немецкая 10-ти летняя гособлигация Bund | 1,50 % | 1,00 % |

| Французская 10-ти летняя гособлигация OAT | 1,50 % | 1,00 % |

| Итальянская 10-ти летняя гособлигация BTP | 2,00 % | 1,50 % |

Чтобы узнать больше о начальной и вариационной марже, нажмите здесь.

По умолчанию применяются маржинальные ставки для розничных клиентов. Будучи клиентом, чья деятельность регулируется ESMA (Европейское управление по надзору за рынком ценных бумаг), вы можете выбрать категорию “elective professional”, чтобы воспользоваться преимуществами более низких маржинальных требований. Чтобы узнать больше о преимуществах профессиональных счетов и о том, как перейти в эту категорию, нажмите здесь.

Являясь профессиональным клиентом, вы можете воспользоваться преимуществами модели маржи на основе портфеля. Подробнее о модели и о том, как подать заявку, вы можете прочитать здесь.

Начальная и вариационная маржа нужны для защиты вас от неблагоприятных рыночных условий посредством создания буфера между вашими торговыми возможностями и уровнем маржи при принудительном закрытии позиций.

Чтобы узнать больше о начальной и вариационной марже, нажмите здесь.

Для профессиональных клиентов действуют более низкие ставки маржи. Пожалуйста, войдите в систему и проверьте платформу для получения более подробной информации.

Являясь профессиональным клиентом, вы можете воспользоваться преимуществами модели маржи на основе портфеля. Подробнее о модели и о том, как подать заявку, вы можете прочитать здесь.

Saxo Bank использует два клиентских маржинальных профиля, связанных с торговлей котируемыми опционами1:

Клиенту по умолчанию устанавливаются базовые настройки профиля, таким образом он не имеет возможности продавать котируемые опционы. Продажа котируемых опционов возможна лишь в том случае, если клиент удовлетворяет следующим требованиям для активации расширенного профиля.

| Стратегия | Начальная маржа и маржа для поддержания |

|---|---|

Длинный стрэддл | Нет |

| Неприбыльные «голые» колл-опционы | Фондовые опционыЦена колл-опциона + макс. ((X % * базовая цена) – размер убытка), (Y % * базовая цена)) Размер убытка в случае колл-опциона равен: макс. (0, страйк-цена опциона − базовая цена) Пример: 1 короткий колл DTE Jan14 12,50 за 0,08 Спот при 12,30(0,08 * 100 акций) + ((0,15 * 12,30) − (12,50 − 12,30) * 100 акций) премия 8 евро + маржа 164,5 евро

|

| Продажа непокрытых пут-опционов | Фондовые опционыЦена пут-опциона + макс. ((X % * базовая цена) – размер убытка), (Y % * страйк-цена)) Пример: 1 короткий пут DTE Jan14 12 за 0,06 Спот при 12,30(0,06 * 100 акций) + ((0,15 * 12,30) − (12,30 − 12) * 100 акций) премия 6 евро + маржа 154.5 евро

|

| Медвежий колл-спред | Макс. ((страйк-цена долгосрочного колл-опциона − страйк-цена краткосрочного колл-опциона), 0) Пример: короткий колл DTE Jan14 12,5 за 0,10 и длинный колл DTE Jan14 13,5 за 0,02 премия 8 евро + маржа 100 евро |

Бычий пут-спред | Пример: короткий пут DTE Jan14 12 за 0,08 и длинный пут DTE Jan14 11 за 0,02 |

Короткий стрэддл | Если начальный короткий пут с маржой > начальный короткий колл, то |

Короткие позиции по американским опционам можно комбинировать с длинными опционными позициями или хеджевыми позициями по базовому активу для компенсации высокого риска. Как таковые, маржинальные требования могут быть уменьшены или даже отменены. Мы предлагаем возможность снижение маржи при следующих комбинациях позиций:

Короткая колл-позиция может быть компенсирована длинной позицией по базовой акции.

Спред-позиция позволяет покрыть короткую опционную позицию длинной опционной позицией по опциону того же типа и на тот же базовый актив. Когда длинный опцион глубже в деньгах чем короткий опцион (дебетовый спред), стоимость длинного опциона используется в пределах стоимости короткого опциона для покрытия без необходимости внесения дополнительной маржи.

Когда короткая часть глубже в деньгах чем длинная (кредитный спред), для покрытия используется полная стоимость длинного опциона, плюс дополнительная маржа, равная разнице страйка.

Примечание. Для выхода из спред-позиции, рекомендуется сначала закрыть короткую часть сделки, а затем уже длинную, чтобы избежать высокой маржинальной нагрузки для непокрытого короткого опциона. Однако, поскольку уровень выделенного обеспечения по спреду может оказаться недостаточным для выкупа короткой опционной позиции, клиент может оказаться в ситуации, где выйти из сделки невозможно без дополнительного высвобождения денежных средств.

Правила для короткого стрэдла (стрэнгла) отличаются от правил дляпокрытых опционов и спреда, так как “ноги” короткого стрэдла не покрывают друг друга. Короткий стрэдл (стрэнгл) - это комбинация короткого колл-опциона и короткого пут-опциона. Так как риски коротких колла и пута разнонаправлены по движению рынка, то требуется только дополнительное обеспечение для “ноги” с наибольшей маржинальной нагрузкой.

При исполнении колл-опциона в стрэнгле, клиент обязан будет поставить базовую акцию. И наоборот, когда исполнении пут-опциона, клиент должен принять поставку базовой акции. Длинная позиция по акции может обьединяться с оставшейся ногой стрэнгла, в результате чего создается покрытый колл.

Для торговли определенными инструментами, напр. опционами на акции, мы требуем наличия маржи для покрытия возможных убытков на период удерживания позиции по инструменту. опционы на акции рассматриваются как опционы с полной премией.

При занятии длинной позиции по опциону с полной премией, сумма премии вычитается из наличного баланса клиента. Торговать суммой на покрытие маржи по открытой длинной позиции по опциону нельзя, за исключением случаев, указанных в схемах снижения маржи.

В следующем примере клиент покупает один колл-опцион на акцию Apple Inc. DEC 2013 530 по $25 (акции Apple Inc. торгуются по $529,85 ) Один опцион равен 100 акциям, комиссия за покупку/продажу составляет $6,00 за лот, а комиссия за валютный обмен — $0,30 Если наличный баланс участника торгов составляет 10 000,00 $ то в сводной информации о счете отобразится:

| Отчет о денежных средствах и позициях | ||

|---|---|---|

| Размер позиции | 1 * 25 * 100 акций = | $2500,00 |

| Нереализованная прибыль/убыток | — | |

| Стоимость закрытия | – 1* (6 + $0,30 ) = | – $6,30 |

| Нереализованная сумма позиций | $2493,70 | |

| Наличный баланс | $10 000,00 | |

| Неучтенные сделки | - ($2500 + $6,30) = | - $2506,30 |

| Сумма счета | $9987,40 | |

| Недоступно для маржинального обеспечения | – 1 * 25 * 100 акций = | - $2500,00 |

| Использовано для обеспечения маржинальных требований | — | |

| Доступно для маржинальной торговли | $7487,40 | |

В случае опциона с полной премией, неучтенные сделки добавляются к наличному балансу счета клиента при переносе позиции на следующий день. На следующий день, когда цена на опцион выросла до $41 (спот по 556,50), то в сводной информации о счете отобразится:

| Отчет о денежных средствах и позициях | ||

|---|---|---|

| Размер позиции | 1 * 41 * 100 акций = | $4100,00 |

| Нереализованная прибыль/убыток | — | |

| Стоимость закрытия | – 1 * (6 + 0,30 долл. США) = | – 6,30 |

| Нереализованная сумма позиций | 4093,70 долл. США | |

| Наличный баланс | $7493,70 | |

| Неучтенные сделки | — | |

| Сумма счета | $11 587,40 | |

| Недоступно для маржинального обеспечения | – 1 * 41 * 100 акций = | – 4100,00 долл. США |

| Использовано для обеспечения маржинальных требований | — | |

| Доступно для маржинальной торговли | $7487,40 | |

Сумма позиции: увеличилась из-за роста цены опциона.

Нереализованная сумма позиций: увеличилась из-за роста цены опциона.

Наличный баланс: уменьшилась на цену опциона. “Неучтенные Сделки” теперь равны нулю.

Сумма счета: увеличилась из-за роста цены опциона.

Недоступно в качестве маржевого обеспечения: увеличилась из-за изменения суммы позиции.

Короткая опционная позиция обязывает держателя такой позиции поставить базовые средства, в случае если другой участник рынка с длинной позицией решит исполнить свое право на продажу опциона. Потери по короткой опционной позиции могут быть существенными, если рынок движется в сторону, противоположную позиции. Поэтому мы взимаем маржу на покрытие опционной премии, с тем чтобы сумма средств на счету была достаточной для закрытия короткой позиции, и дополнительную маржу для покрытия переоценки при переносе позиции на следующий день. Требования к марже отслеживаются в режиме реального времени в зависимости от колебаний рынка и в случае снижения общей суммы обеспечения ниже допустимого для поддержания всех маржинальных позиций, может произойти закрытие части позиций (stop out).

Стандартная формула расчета маржевых требований по короткой опционной позиции выглядит так:

Маржа за премию гарантирует, что короткая опционная позиция может быть закрыта по текущим рыночным ценам и равна текущей цене продажи, по которой опцион может быть приобретен в часы торговли. Дополнительная маржа нужна для покрытия изменения в цене базового актива при переносе позиции на следующий день, если опционная позиция не может быть закрыта из-за ограниченной торговой сессии.

Опционы на акции

Для опционов на акции, дополнительная маржа равна проценту от стоимости базового актива минус дисконт на ту сумму, на которую опцион вне денег.

Маржевые значения устанавливаются Saxo Bank и могут быть изменены. Фактические значения могут варьироваться в зависимости от опционного контракта и настраиваются в профилях маржи. Клиенты могут найти применимые значения в торговых условиях контракта.

Сумма убытка в случае колл-опциона равна:

Сумма убытка в случае пут-опциона равна:

Чтобы рассчитать нужную сумму в валюте, полученные значения необходимо умножить на торговую единицу (100 акций).

Пример.Предположим, что FORM применила к акциям Apple маржу X в размере 15 % и маржу Y в размере 10 %.

Клиент шортит колл-опцион Apple DEC 2013 535 за $1,90 (акции Apple торгуются по 523,74 ). Размер опциона составляет 100 акций. Сумма убытка составляет 11,26 пунктов акции (535 − 523,74), что создает дополнительную маржу в размере 67,30 пунктов акции ($6 730 ). В сводной информации о счете маржа за премию вычитается из суммы позиции:

| Отчет о денежных средствах и позициях | ||

|---|---|---|

| размер позиции | – 1 * $1,90 * 100 акций = | – $190,00 |

| нереализованная прибыль/убыток | — | |

| стоимость закрытия | – (6 + $0,30 ) = | – $6,30 |

| Нереализованная сумма позиций | – $196,30 | |

| Наличный баланс | $10 000,00 | |

| Неучтенные сделки | $190 – (6 + $0,30 ) = | $183,70 |

| Сумма счета | $9987,40 | |

| Недоступно для маржинального обеспечения | — | |

| Использовано для обеспечения маржинальных требований | – 100 акций * ((0,15 * 523,74) − 11,26) | - $6730,00 |

| Доступно для маржинальной торговли | $3257,40 | |

Продавец опциона обязуется продать (колл-опцион) или купить (пут-опцион) базовый инструмент у покупателя (держателя) опциона по указанной цене по запросу покупателей.

Потери на позиции краткосрочного опциона могут быть существенными, если рынок движется не в пользу позиции. Saxo взимает премию, чтобы гарантировать наличие достаточного количества средств на счете клиента для закрытия позиции краткосрочного опциона, и дополнительную маржу для покрытия изменений цены овернайт в стоимости базового инструмента.

Общая формула для расчета маржинального вознаграждения краткосрочного опциона выглядит следующим образом. Маржа краткосрочного опциона = премиальная маржа + дополнительная маржа.

Мониторинг маржинальных требований осуществляется в режиме реального времени. Если клиентские потери превышают маржу, можно ожидать автоматического принудительного закрытия позиции при снижении маржи, что означает, что Saxo попытается незамедлительно прекратить, отменить и принудительно закрыть все или часть открытых позиций.

Маржинальная торговля связана с высоким уровнем риска и может повлечь значительные потери, превышающие сумму денежных средств и/или одобренное обеспечение на счете клиента.

Маржинальная торговля не подходит абсолютно всем. Убедитесь в том, что полностью понимаете подразумеваемые риски. При необходимости обратитесь за независимой консультацией.

Являясь профессиональным клиентом, вы можете воспользоваться преимуществами модели маржи на основе портфеля. Подробнее о модели и о том, как подать заявку, вы можете прочитать здесь.

Saxo Bank позволяет использовать процент от инвестиций в определенные акции и ETF в качестве обеспечения для маржинальной торговли Залоговая стоимость позиции по акциям или ETF зависит от рейтинга отдельных акций или ETF - см. таблицу конвертации ниже.

| Рейтинг | 1 | 2 | 3 | 4 | 5 | 6 |

|---|---|---|---|---|---|---|

| Залоговая стоимость позиции | 75% | 50% | 50% | 25% | 0% | 0% |

Пример: 75% от стоимости позиции в акциях или ETF с рейтингом 1 могут быть использованы в качестве залога (вместо наличных) для торговли маржинальными продуктами, такими как Форекс, CFD, фьючерсы и опционы. Пожалуйста, обратите внимание, что Saxo Bank оставляет за собой право уменьшить или отменить использование инвестиций в акции или ETF в качестве залога для крупных позиций или портфелей акций, которые считаются очень рискованными.

Чтобы узнать рейтинг и стоимость залога, найдите конкретный инструмент в предварительном просмотре платформы и откройте обзора продукта. Выберите кнопку информации (i) в правом верхнем углу, затем перейдите на вкладку 'Инструмент'.

Saxo Bank позволяет использовать определенный процент от суммы инвестиций в отдельные облигации в качестве обеспечения по маржинальной торговле.

Сумма обеспечения по облигации зависит от рейтинга отдельно взятой облигации, как описано ниже.

| Определение рейтинга * | Процент обеспечения |

|---|---|

| Максимальный рейтинг (AAA) | 95 % |

| Очень высокое качество (AA) | 90 % |

| Высокое качество (A) | 80 % |

Пример. 80 % рыночной стоимости позиции по облигации с рейтингом А может использоваться в качестве обеспечения (вместо наличных средств) для торговли маржинальными продуктами типа Форекс, CFD, фьючерсы и опционы.

Пожалуйста, обратите внимание, что Saxo Bank оставляет за собой право снижать или отменять использование позиций по облигациям в качестве обеспечения.

За дальнейшими инструкциями, а также для запроса рейтинга и возможности использования конкретной или потенциальной позиции по облигации в качестве обеспечения отправьте электронное письмо на адрес fixedincome@saxobank.com или обратитесь к вашему личному менеджеру.