Czy amerykańska wyjątkowość zanika? Ostrzegawcze sygnały, których inwestorzy nie mogą przeoczyć

Charu Chanana

Kierownik Działu Strategii Walutowej

Kluczowe punkty:

- Czynniki napędzające wzrost gospodarczy w Stanach Zjednoczonych słabną. Wydatki fiskalne są ograniczane, a boom sztucznej inteligencji napotyka konkurencję ze strony Chin. Dodatkowo, Fed waha się przed zdecydowanym obniżaniem stóp procentowych, co może spowolnić tempo wzrostu gospodarczego w USA.

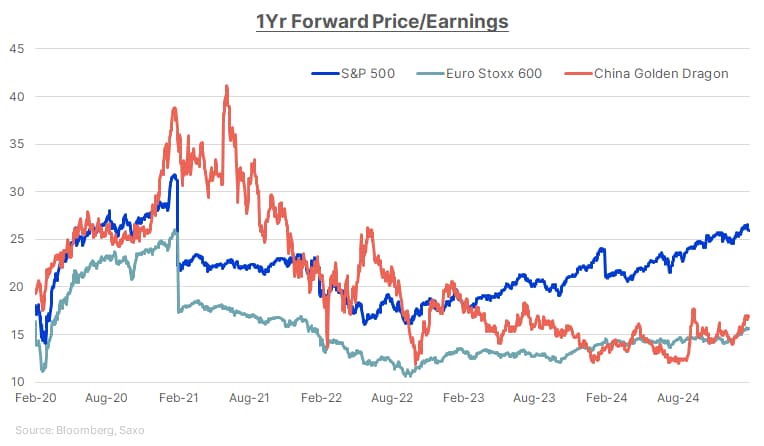

- Amerykańskie akcje wydają się być przewartościowane. Indeks S&P 500 jest notowany przy wskaźniku P/E na poziomie 22, co jest znacznie wyższe niż w Europie (15) i Chinach (17). To skłania inwestorów do przenoszenia kapitału na tańsze rynki międzynarodowe z większym potencjałem wzrostu.

- Globalne rynki stają się coraz bardziej atrakcyjne. Inwestorzy odchodzą od Stanów Zjednoczonych, a Europa zyskuje na oczekiwanych wydatkach fiskalnych i obniżkach stóp procentowych. Tymczasem Chiny przyciągają uwagę dzięki innowacjom w dziedzinie sztucznej inteligencji i rządowym bodźcom.

Przez lata Stany Zjednoczone były niekwestionowanym liderem globalnych rynków, napędzanym agresywnymi wydatkami fiskalnymi, dominacją technologiczną i silnym popytem konsumenckim. Jednak zaczynają pojawiać się pęknięcia. Inwestorzy coraz częściej spoglądają za granicę, ponieważ rosną obawy dotyczące wycen amerykańskich akcji, polityki pieniężnej i niepewności gospodarczej.

1. Dane ekonomiczne wskazują na ostrożność

Najnowsze dane sugerują, że amerykańska gospodarka może tracić na dynamice:

- Aktywność biznesowa, zgłoszona w piątek przez S&P Global, była najniższa od 17 miesięcy, ponieważ firmy obawiają się taryf celnych i cięć wydatków federalnych. To najnowszy z serii sondaży wskazujących, że zarówno firmy, jak i konsumenci są coraz bardziej zaniepokojeni polityką administracji Trumpa.

- Nastroje konsumentów gwałtownie spadły, a indeks Uniwersytetu Michigan osiągnął najniższy poziom od listopada 2023 roku.

- Długoterminowe oczekiwania inflacyjne wzrosły do 3,5%, najwyższego poziomu od 1995 roku, co sugeruje, że Fed może pozostać ostrożny w kwestii dalszego luzowania, mimo że wskaźniki aktywności zaczynają sygnalizować słabą prognozę.

Tymczasem gigant detaliczny Walmart ostrzegł przed ostrożnym zachowaniem konsumentów, potęgując obawy o spowolnienie wydatków uznaniowych.

2. Wydatki fiskalne: Od intensywnego wsparcia do ograniczania

Przez ostatnie lata wzrost gospodarczy w Stanach Zjednoczonych był napędzany przez wydatki rządowe. Niezależnie od tego, czy były to bodźce pandemiczne, projekty infrastrukturalne, czy zachęty dla zielonej energii i półprzewodników, ekspansja fiskalna wspierała silną gospodarkę.Teraz sytuacja się zmienia. W obliczu rosnącego deficytu budżetowego Waszyngton znajduje się pod presją, by ograniczyć wydatki. Propozycje cięcia wydatków federalnych nawet o 2 biliony dolarów mogą wpłynąć na wzrost gospodarczy, a sektory zależne od kontraktów rządowych i dotacji, takie jak obrona, opieka zdrowotna i zielona energia, mogą odczuć skutki.

Chociaż obniżki podatków mogą pomóc konsumentom, nie jest jasne, czy w pełni zrekompensują one spadek wydatków rządowych. Istnieje ryzyko, że mniejsze wsparcie fiskalne może spowolnić wzrost PKB i dynamikę zysków korporacyjnych.

3. Fed: Nie spieszymy się z cięciami

Pomimo nadziei rynku na agresywne cięcia stóp procentowych, Rezerwa Federalna pozostaje ostrożna. Inflacja wciąż utrzymuje się na wysokim poziomie, a decydenci polityczni nie chcą ryzykować zbyt szybkiego cięcia, które mogłoby ponownie wywołać presję cenową.

Ma to poważne konsekwencje:

- Wyższe stopy procentowe przez dłuższy czas mogą wywierać presję na szybko rozwijające się, wysoko wyceniane akcje technologiczne, które prosperują w środowiskach o niskich stopach procentowych.

- Spowolnienie wydatków konsumenckich może nastąpić, ponieważ pożyczki pozostają drogie, co wpływa na budownictwo mieszkaniowe, motoryzację i sektory uznaniowe.

4. Big Tech: Konkurencja w handlu sztuczną inteligencją

Przez ostatnie dwa lata entuzjazm związany ze sztuczną inteligencją napędzał ogromne zyski w amerykańskiej branży technologicznej, podnosząc indeksy S&P 500 i Nasdaq do rekordowych poziomów. Ale czy boom na sztuczną inteligencję może przenieść się za granicę?

Chiński DeepSeek, rozwijający się startup AI, zyskał uwagę inwestorów, co sygnalizuje, że amerykańska technologia może nie mieć monopolu na innowacje w dziedzinie AI. Jednocześnie europejskie organy regulacyjne coraz bardziej przyglądają się amerykańskim gigantom technologicznym, budząc obawy o grzywny, ograniczenia i potencjalne zakłócenia modelu biznesowego.

Jeśli globalni inwestorzy zaczną kwestionować ekstremalne wyceny "wspaniałej siódemki" (Apple, Microsoft, Nvidia, Amazon, Meta, Google, Tesla), mogą zacząć przenosić swoje inwestycje na tańsze rynki. I właśnie to wydaje się dziać.

5. Amerykańskie wyceny akcji: Za drogo?

Rynek amerykański cieszył się ogromnym wzrostem, ale to również sprawiło, że stał się drogi. Indeks S&P 500 notowany jest obecnie przy wskaźniku ceny do zysków (P/E) na poziomie 22, co jest znacznie powyżej jego historycznej średniej wynoszącej 16. Dla porównania:

- Europejski indeks Stoxx 600 notowany jest przy wskaźniku P/E wynoszącym zaledwie 15, co czyni go znacznie tańszym.

- Chiński indeks Golden Dragon (śledzący chińskie firmy notowane na giełdzie w USA) ma wskaźnik P/E na poziomie 17, wciąż niższy niż S&P 500.

Różnica w wycenie napędza przepływy kapitału. Inwestorzy coraz częściej szukają możliwości na rynkach międzynarodowych, gdzie akcje pozostawały w tyle w ostatnich latach, ale teraz wyglądają stosunkowo dobrze.

6. Europa i Chiny: Kierunki przepływu kapitału

W obliczu napiętego rynku amerykańskiego inwestorzy dywersyfikują swoje portfele. Oto, co napędza międzynarodowe zainteresowanie:

Europa: Konkurencyjne wyceny, wydatki fiskalne i obniżki stóp

- Akcje w Europie pozostają stosunkowo tanie, oferując lepszą wartość niż ich amerykańskie odpowiedniki.

- Oczekuje się, że Europejski Bank Centralny (EBC) będzie bardziej agresywny w łagodzeniu polityki pieniężnej niż Fed, co może wspierać wzrost gospodarczy.

- Potencjalne zawieszenie broni na Ukrainie może poprawić nastroje, zwłaszcza w sektorach zbrojeniowym i energetycznym.

- Wybory w Niemczech 23 lutego przyniosły opozycyjnemu blokowi CDU/CSU około 29% głosów, co może umożliwić im stworzenie koalicji. To prawdopodobnie pozwoliłoby Niemcom, największej gospodarce w strefie euro, porzucić konserwatyzm fiskalny i zwiększyć wydatki na kluczowe sektory, takie jak obrona, infrastruktura i odbudowa Ukrainy.

Chiny: Sztuczna inteligencja i wsparcie polityczne

- Chiński rząd intensyfikuje bodźce stymulujące wzrost gospodarczy.

- Pojawienie się sztucznej inteligencji DeepSeek przyciągnęło uwagę inwestorów, co sugeruje, że Chiny pozostają istotnym graczem w wyścigu AI. Model open-source DeepSeek otwiera możliwości szybszej monetyzacji sztucznej inteligencji przez chińskie firmy.

- Wyceny chińskich akcji są nadal konkurencyjne, a rynek znajduje się na wczesnym etapie odbicia po wieloletnim spowolnieniu.

Podsumowanie

Wyjątkowość Stanów Zjednoczonych nie zanikła, ale stoi przed poważnymi wyzwaniami.

Wraz ze spowolnieniem wydatków fiskalnych, kwestionowaniem przywództwa technologicznego, wysokimi wycenami akcji i ostrożnymi sygnałami gospodarczymi, inwestorzy szukają alternatyw. Europa i Chiny wyłaniają się jako realne opcje, korzystając z niższych wycen, zmian w polityce i nowej fali optymizmu.

Dla inwestorów kluczową kwestią jest dywersyfikacja. Pozostanie zbyt skoncentrowanym na amerykańskich akcjach może być bardziej ryzykowne niż w poprzednich latach. Być może nadszedł czas, aby spojrzeć poza Stany Zjednoczone i zbadać globalne możliwości.